关于股票配资最新情况 漫长的告别:日本终于摆脱通缩,开启货币政策正常化

发布日期:2024-12-28 12:11 点击次数:110

截止本公告日,股东嵊州市君泰投资有限公司已累计质押股份1621.75万股,占其持股总数的22.69%,股东吕慧浩已累计质押股份507.18万股,占其持股总数的69.92%。本次质押后昂利康十大股东的累计质押股份占持股比例(占持股比例的计算以公司最新一期财务报表公布的十大股东的持股总数为基准)见下图:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

摘要:经过漫长的旅程,日本终于告别了通缩。然而货币政策调整“知易行难”,日本央行在核心通胀持续超过2%两年后才启动加息,正说明了这点,长期通缩太痛苦了。人口老龄化下,经济学家对通缩的恐惧远远超过对通胀的担忧。而货币政策回归正常的道路并不平坦,日元加息导致套息交易逆转对全球金融市场的冲击不容小觑。

一、日本摆脱长期通缩,走出失落的三十年

为了应对持续三十年的增长停滞和价格通缩,日本央行实行了长达25年极为宽松的零利率货币政策,期间更有长达八年的负利率时期。这段历史不堪回首。

不过,日本的价格趋势和经济形势正在发生深刻变化。扣除新鲜食品价格波动的核心消费物价指数(CPI)自2022年4月起连续位于政策目标2%的上方,市场普遍认为日本已经走出了长期通缩的泥潭。经济增长方面,2023年日本实际GDP同比增长1.9%,名义增长5.7%,高于同年中国经济的名义增长(4.6%)水平。2024年上半年增长放缓,第三季度实际增长年化为0.9%,名义增长年化为2.1%,延续复苏势头。

图1:日本央行前两次加息尝试均以失败告终

在此背景下,日本央行在2024年3月将政策利率(无担保隔夜拆借利率)由-0.1%上调至0.1%;7月底再次上调政策利率至0.25%,同时提出了减少购买长期政府债券的具体建议,缩减量化宽松规模,正式开启日本货币政策正常化的进程。

日本终于走出了长期通缩的困境,这当然是令人欣喜的事情。但是,在经历了如此长时间的零利率之后,政策转变会是一路坦途吗?

二、日本货币政策正常化的路径

现在需要回答的问题是,日本的货币政策回归正常,路途有多遥远?加息的空间有多大?

对现代中央银行而言,加息的首要条件是通胀达标。日本央行的货币政策目标是核心通胀率达到2%左右。最新数据显示,2024年日本的核心CPI徘徊在2.5%附近,其中一个积极因素是名义工资上升了5%,经通胀调整后实际工资增长回到正的区间,有利于形成工资与物价之间的良性循环,支撑通胀预期企稳。

不过,日本央行最新预测2025年核心通胀率可能会回落至2.0%,低于市场机构的预期。由于深受长达三十年的通缩困扰,政策制定者对未来的通胀预测偏于保守可以理解,在他们几乎全部的职业生涯中都在为摆脱通缩而殚精竭虑,通胀重临对他们而言是件幸福的事情,只是来得突然,彷如梦中,难以置信。

加息的另一个重要条件是经济增长重回潜在水平之上。由于地缘政治、资本流动和全球供应链重构的原因,日本经济近年重返升轨。日本央行预计2024年的GDP增长率为0.6%,随后两年略有上升并趋向1.0%左右,位于央行经济学家估计的0.5–1.0%潜在水平。

如果核心通胀稳定在2%附近,经济运行在合意的潜在水平,日本货币政策正常化意味着政策利率应该回到自然利率或中性利率(natural/neutral rate of interest)。那么,日本的自然利率处于什么水平呢?回答这个问题有助于我们判断日本的加息空间有多大,加息周期能走多远。

在人口老龄化、劳动力增长放缓等不利条件下,日本的潜在产出趋势性降低,导致自然利率下降,学术界一般估计日本的自然利率约为0%至0.5%之间。目前日本十年期国债收益率约为1%,通胀预期约2%,实际收益率仍为负。略去复杂的计算细节,我认为日本的政策利率(名义利率)的中性水平应该达到1%,才可能消除长期国债实际收益率的负缺口,这大致是日本加息的上限空间。

考虑到日本通胀的结构性根源,我倾向于认为政策利率从目前的0.25%加息至1%的路径并不平坦,可能在0.75%的位置就提前终止。原因在于,日本的货币政策不但受到国内通胀因素的影响,也受到外围市场的影响特别是美国货币政策调整的掣肘。

三、日美货币政策的分化:相向而行

当我们把日本的加息放在全球货币政策变化的框架下分析,就会发现日美之间货币政策方向出现明显分化:日本加息,美国降息,相向而行。基本情形下,这种分化可能带来如下重要变化:

一是日美利差收窄。过去两年,美国与日本十年期国债收益率的利差大致徘徊在300-400基点(bp)之间。随着美元进入减息周期,而日元开启加息周期,日美利率走势从不同方向相向而行,导致利差收窄。假定2025年美国十年期国债收益率下降100bp,日本上升50bp,日美利差将收窄至150-250bp,回到了疫情前的水平。

二是加息可能导致日元相对美元升值。疫情后的日美利差扩大,主要是因为美联储激进加息所致,累计加息幅度达到525bp,而日本央行基本按兵不动。美元走强,日元汇率中枢从疫情前1美元兑110日元下跌至疫情后的145日元。随着2024年美国开启降息,日本开始加息,这一趋势面临逆转,日美利差朝疫情前的水平收敛,日元很可能进入升值轨道。

三是如果日元升值,出口价格上升,进口价格下降,输入性通胀因素边际消退,核心CPI有可能回落至2%之下。这种情况下,日本央行进一步加息的必要性下降。我们当然可以辩论输入性通胀对日本核心CPI的影响究竟有多大,但谁也不能否认这一影响的存在。

这就解释了为何日本的加息空间有限,低于自然利率所指示的理论数值。依靠居民消费,通过工资与物价的良性循环达致通胀目标,对日本这样一个人口老龄化不断加剧的国家而言,是十分困难的。

四、日元套息交易:冲击全球金融市场稳定

日本货币政策正常化,还会通过影响日元套息交易,冲击全球金融市场稳定。这一点容易被人们忽视。所谓“套息交易”(Carry Trade)是指借入低息资金,投资于收益率更高资产的交易行为。套息交易盛行,是因为现实中各个国家所处的经济周期不同,货币政策分化导致不同货币之间存在套息空间。

日本央行长期实施零利率政策,而美联储过去几年激进加息,两国之间无风险收益率利差扩大,日元因此成为全球最稳定的低息融资币种,日元套息交易成为全球外汇市场的主流交易策略之一。投资者只要以低利率借入日元,转换成高收益率的美元资产,就可能赚取这一阶段的利差收入。如果更进取一些,除了国债之外,投资者还可将兑换成美元的资金,投资于可能获得更高回报的风险资产,如美国的公司债券、上市股票甚至房地产,博取更高收益。举个例子,假定投资者2023年6月以日本一年期国债收益率借入日元,再换成美元投资于一年期美国国债,略去交易费用一年后该套息交易收益率可达17.3%,其中套利贡献5.6百分点,套汇贡献11.7百分点,这当然是一项利润极为丰厚投机行为。

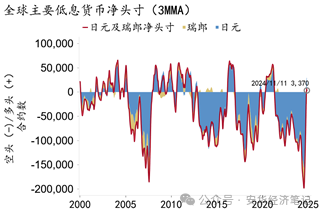

估算日元的套息交易活动规模,是一项困难的任务。从全球宏观角度,日元在全球外汇交易中的比重约为18%,成为仅次于美元和欧元的外汇交易币种,这一比重超过日本GDP占全球的份额(约5.2%),更远远高于日本出口在全球市场中的份额(约3.5%)。这一巨大的差异,说明绝大部分日元外汇交易超出了经常项目的范畴,一个合理的解释是全球套息交易对日元的融资需求巨大。根据芝加哥商品交易所(Chicago Mercantile Exchange)净空头合约数,日元和瑞士法郎是全球最主要的长期净空头货币,其中日元占据绝对主导地位。2024年1-9月,日元期货净空头合约数周均值超过9万单,是瑞郎的3.5倍。

还有一种广义的套息交易行为,它并不涉及借入日元。长期以来,日本对美国一直保持经常账户盈余,日本投资者利用积累的美元购买美国股票、债券和不动产。因为日本央行一直将政策利率保持在极低水平,导致日元多年来一直贬值,投资者没有经济动机结汇。日本国际收支平衡表提供的对外投资净头寸可供佐证。截至2024年第一季度末,这一规模为3.3万亿美元。

现在问题来了。随着以美元为代表的高息货币进入降息周期,而货币政策正常化使得日元作为低息货币的融资成本上行、汇率升值,日元套息交易的盈利空间将显著收窄甚至逆转,可能对全球金融市场的稳定造成冲击。

图2:日元是全球金融市场主流低息货币

历史上,这种情况曾反复发生。日本在2006年7月和2007年2月两次加息至0.5%,导致日元套息交易平仓,全球流动性收缩,加快了美国次贷危机的到来。结果是,2006年第二季度S&P 500指数下挫7.3%,日经指数回调19.1%,日元汇率上涨4.2%;至2009年初,日元累计升值逾两成,美日股市均被腰斩,美国次贷危机演变成全球性金融风暴。

历史不会简单重复,但却押着相同的韵脚。日本央行2024年7月底的加息,再次导致全球金融市场剧烈波动,8月5日“黑色星期一”日经指数下跌12.4%,一日之内抹去年初以来的上涨幅度。美国开市后,科技股快速下探。日本央行官员被迫出面安抚市场,表态在金融市场不稳定的情况下日本不会急于加息。全球股票市场随后逐步企稳,美股不断创新高,而日经指数走势偏弱,至今也无法回到7月的高点。

五、日本货币政策展望:加息窗口开启

经过漫长的旅程,日本终于告别了通缩。对于长期实行低利率政策的日本而言,货币政策调整“知易行难”。日本央行在达到通胀目标两年后才启动加息,恰恰说明了这一点。通缩实在太痛苦了,人们对通缩的恐惧远远超过对通胀的担忧,而人口老龄化、信贷增长乏力等结构性问题并没有消失,日本经济长期增长的动力偏弱,长期通缩重临的阴霾并未散去。

尽管如此,展望2025年,货币政策回归正常,渐进加息仍是大概率事件。自从2024年8月加息导致市场大幅波动之后,日本央行加强了市场沟通与预期管理。市场主流观点认为,日元套息交易头寸基本平仓,投资者已做好迎接日元进一步加息的准备。

美国大选尘埃落定,特朗普以大胜的姿态再次入主白宫,共和党成为国会多数党。特朗普的对内减税、对外加征关税的主张,加剧了市场对通胀的担忧。美联储已经开启降息,但近期美国十年期国债收益率不降反升,美元指数明显走高;2024年四季度日美利差再次走阔,日元短暂升势快速逆转,“日元过度疲软”的论调再次出现;输入性通胀压力随即上升,预计2024年四季度的日本的核心CPI可能接近3%,为日本央行近期再次加息提供了有力依据和时间窗口。预计,日本最快在2024年12月宣布加息,美元指数近期上涨的势头可能受到遏制,对非美货币包括人民币汇率有一定的支持作用。

图3:2024年四季度以来美日利差再度走阔

综上,基准情形下,我预计2025年日本央行继续加息2-3次,年底政策利率升至0.75%,基本实现货币政策正常化。值得注意的是,这一路上荆棘密布,投资者要做好迎接市场波动的准备。

(作者系招商银行原首席经济学家关于股票配资最新情况,中国金融四十人论坛常务理事,香港中文大学深圳高等金融研究院客座教授)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP